Unter Ausnutzung der Mehrzuteilungsoption bis zu 29,4 Mrd. Dollar - IPO des Ölgiganten 4,7 mal überzeichnet.

Dhahran/Riad/Dubai. Der Börsengang des staatlichen saudischen Öl-Riesen Saudi Aramco

wird die größte Neuemission aller Zeiten. Die drei Milliarden Aktien werden zum Preis von 32 Riyal (umgerechnet 7,70 Euro) und damit am oberen Ende der Spanne ausgegeben, die von 30 bis 32 Riyal reichte. Das gab der Konzern am Donnerstagabend bekannt und bestätigte so frühere Angaben informierter Kreise.

© apa

×

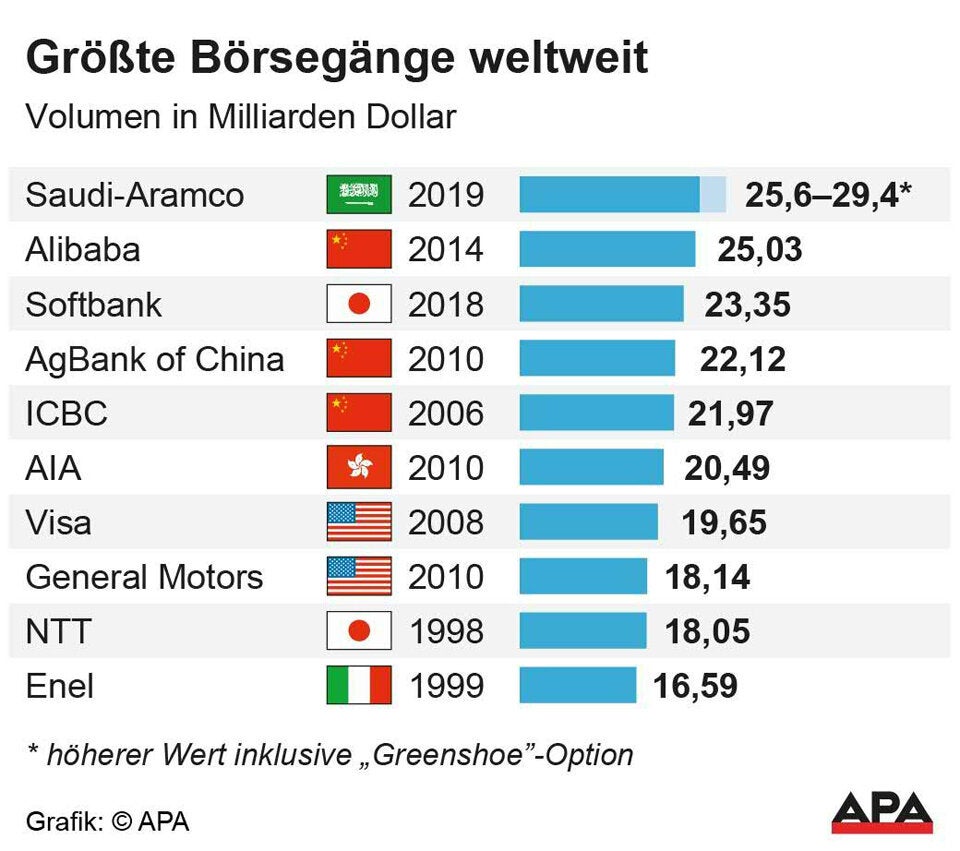

Damit ist der Börsengang in Riad umgerechnet mindestens 23,1 Milliarden Euro schwer - größer als der des bisherigen Rekordhalters. Der chinesische Internet-Konzern Alibaba hatte vor fünf Jahren 22,5 Milliarden Euro erlöst. Einschließlich einer 15-prozentigen Mehrzuteilungsoption (Greenshoe) könnten es bei Saudi Aramco 26,5 Milliarden Euro werden. Der Greenshoe wird wegen der hohen Nachfrage wohl ausgeübt, immerhin waren die Aktien 4,7 mal überzeichnet.

Mit einem Börsenwert von umgerechnet 1,53 Billionen Euro löst Saudi Aramco mit dem Debüt am Aktienmarkt den US-Computerriesen Apple als wertvollstes börsennotiertes Unternehmen der Welt ab. Doch lief der Börsengang holpriger als erwartet: Kronprinz Mohammed bin Salman hatte sich einen Börsenwert von zwei Billionen Dollar (1,8 Billionen Euro) vorgestellt.

>>>Nachlesen: Öl-Scheichs starteten größten Börsengang

Eigentlich wollte Saudi-Arabien fünf Prozent an Saudi Aramco an die Börse bringen und damit 100 Milliarden Dollar erlösen, um den Umbau des bisher stark vom Öl abhängigen Golfstaats zu finanzieren. Doch zeigten sich ausländische Investoren auch dann reserviert, als Saudi-Arabien seine Erwartungen zurückschraubte. Skeptisch machten sie die Debatte um den Klimawandel, die politischen Unwägbarkeiten am Golf und ein Mangel an Transparenz bei Saudi Aramco.

Der Konzern baute deshalb vor allem auf Investoren aus dem Land selbst und aus den Nachbarstaaten am Golf und bot nur 1,5 Prozent seiner Aktien an. Saudi-arabische Banken offerierten günstige Kredite, um die Aktien zu zeichnen. Deshalb beschränkten sich die Saudis zunächst auf einen Börsengang im heimischen Riad, ein Zweitlisting im Ausland wurde auf unbestimmte Zeit verschoben.