"Die Erholung erfolgt schneller als erwartet", sagte Wolfgang Traindl, Leiter des Private Banking der Erste Bank. Die bei den heimischen Banken veranlagten Finanzvermögen der Reichen - dazu werden Kunden mit liquidem Gesamtvermögen ab 300.000 Euro gezählt - steigen heuer um 6 % auf 126 Mrd. Euro, erwartet Traindl.

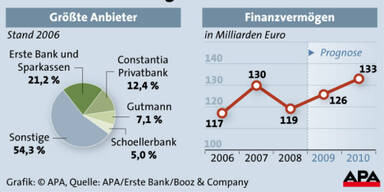

Die Finanzkrise hat die "High Net Worth Individuals" (HNWI) im Vorjahr 8,5 % oder 11 Mrd. Euro gekostet. Damit sei der Verlust der heimischen Reichen aber geringer als im EU-Schnitt. 2006 beliefen sich die heimischen Finanzvermögen der HNWI - laut Booz & Company - auf 117 Mrd. Euro und stiegen 2007 auf 130 Mrd. Euro. 2008 erfolgte ein Einbruch auf 119 Mrd. Euro. Diese Verluste sollten 2010 wieder wettgemacht sein, der Private-Banking-Markt könnte um weitere 6 % auf rund 133 Mrd. Euro zulegen, schätzt Traindl. Für das eigene Institut geht er von einem überdurchschnittlichem Wachstum von 9 % aus.

Rund 1 Mrd. Euro derzeit auf Sparkonten zwischengeparkt

Im Visier der Privat-Banking-Experten der Erste Bank steht derzeit jene rund

1 Mrd. Euro, die in Folge der Finanzkrise auf den heimischen Sparkonten

zwischengeparkt ist. Im Wettbewerb um diese Gelder und der derzeitigen

Marktkonsolidierung sieht sich die Erste Bank gut aufgestellt: "Der

Kunde sucht Sicherheit und eine Bank, die nahe bei ihm ist und ein breites

Leistungsspektrum zu bieten hat", meinte Traindl.

In dieser Phase

würden wieder österreichische Hausbanken favorisiert und Gelder aus dem

Ausland zurückfließen, weil eine Veranlagung im Ausland keine Vorteile mehr

brächte. Zugleich seien auch die Zeiten "für hyper-mystische

Anbieter mit magischen Renditenzahlen" vorbei.

Bei der Veranlagung der Gelder treten jetzt wieder "mehr risikobehaftete Anlagen in den Vordergrund", so Paul Severin, Investmentstratege der Erste Sparinvest. Hoffnungsträger für die Aktienmärkte sind dabei vor allem die Emerging Markets, darunter die "Big Four" der Schwellenländer: Russland, Indien, Brasilien und China. Mit Kurskorrekturen im ersten Halbjahr 2010 sei allerdings zu rechnen. Weiterhin attraktiv bleiben sollten auch Unternehmensanleihen sowie Immobilien- und Gold-Veranlagungen.

|

Für konservative Private-Banking-Kunden empfiehlt die Erste Bank 15 % Aktien mit Schwerpunkt Blue Chips, 70 % Anleihen, 5-10 % Immobilien, 5-10 % Cash und 5 % Gold. Für dynamische Kunden lautet die Empfehlung auf 25 % Aktien, 60 % Anleihen sowie Immobilien-, Cash- und Gold-Anteile wie bei der konservativen Veranlagung. |

Für Kleinanleger wird ein "finanzielles Basislager" von rund 3 Monatsgehältern auf einem Sparkonto empfohlen. Danach sollte an einen Bausparer und eine Lebensversicherung zur Absicherung der Risiken gedacht werden, und im nächsten Schritt an die Altersvorsorge. Mit 20.000 Euro an frei verfügbarem Kapital sollte man in breit gestreute Fonds investieren, die alle wichtigen Assetklassen abdecken.

Zufluss an Neugeldern liegt bei 10 %

Die Erste Bank und Sparkassen zählen zu den größten Private-Banking-Anbietern in Österreich. Das Institut schätzt den Marktanteil auf 21,2 % der verwalteten Vermögen (Stand 2006). Heuer haben die Assets überdurchschnittlich stark zugelegt, der Zufluss an Neugeldern - ohne Wertsteigerungen - hat 10 % betragen, sagte Traindl. Derzeit verwaltet die Gruppe rund 30 Mrd. Euro, was einem Marktanteil von 25 Prozent entspreche, so die Bank. Im Schnitt werden in der Erste Bank pro Privatkunde 1 Mio. Euro verwaltet, die Sparkassen kommen auf etwas weniger. Insgesamt betreut die Erste Bank und Sparkassen über 20.000 Reiche.

Zweitgrößtes Private Banking-Institut ist die jüngst an das Konsortium unter der Führung von Erhard Grossnigg und Petrus Advisers verkaufte Constantia Privatbank (CPB) mit einem Marktanteil von 12,4 %. Es folgen: Bank Gutmann (7,1 %), Schoellerbank (5 %), Bankhaus Carl Spängler (4,7 %), die Capital Bank der GraWe (3,8 %) und die Raiffeisen-Tochter Kathrein & Co (3,7 %). Sal. Oppenheim kam auf 2,5 % und die Meinl Bank auf 2,4 %.