Der Ministerrat hat heute die Abschaffung der "kalten Progression" präsentiert.

Die Einschränkung der "kalten Progression" ist nun mehr oder weniger fix. Denn der Ministerrat hat die entsprechende Vorlage am Mittwoch abgesegnet. Nun bedarf es nur mehr eines parlamentarischen Beschlusses, damit die Österreicher steuerlich doch erheblich entlastet werden: "Es bleibt mehr vom Lohn", konstatierte Bundeskanzler Karl Nehammer (ÖVP).

Der Regierungschef sprach im Pressefoyer nach dem Ministerrat von einer nachhaltigen Entlastung und einem "historischen Schritt". Schon kommendes Jahr würden sich die Österreicher 1,8 Milliarden ersparen. 2024 seien es dann bereits 4,3 Milliarden. Finanzminister Magnus Brunner (ÖVP) betonte, dass man angesichts einer wohl länger hohen Inflation nicht alles mit Einmalzahlungen ausgleichen könne. Daher habe es strukturelle Maßnahmen gebraucht.

Neue Steuergrenzen

Die "kalte Progression" ist eine schleichende Steuererhöhung. Durch Einkommenszuwächse rutschen die Lohnsteuerzahler in Steuerklassen, in denen prozentuell höhere Abgaben zu leisten sind. Damit konnte es vorkommen, dass man trotz eines nominell höheren Einkommens real sogar weniger am Konto hatte.

Nunmehr werden die Steuergrenzen jährlich um zwei Drittel der jeweiligen Teuerung angehoben, für 2023 um 3,47 Prozent. Die beiden niedrigsten Tarifstufen werden sogar um 6,5 Prozent angehoben. Gleich bleibt die Grenze beim Spitzensteuersatz. Mit dem letzten Drittel muss die Regierung jeweils bis 15. September des Jahres beschließen, was mit dieser Summe gemacht wird. Heuer wird diese z.B. für die höhere Entlastung der niedrigeren Steuerstufen verwendet. Grundsätzlich gibt es hier aber keine Bindung für die Regierung, was mit dem Geld zu tun ist.

Dass man die Abschaffung der "kalten Progression" nicht in die Verfassung schreibt, begründete Nehammer damit, dass dies wegen der dafür notwendigen Zwei-Drittel-Mehrheit längere Verhandlungen gebraucht hätte. Man habe aber schon 2023 starten wollen. Ohnehin würden sich künftige Regierungen schwer tun, die "schleichende Steuererhöhung" wieder einzuführen.

"Es hilft jenen, die es besonders brauchen"

Vizekanzler Werner Kogler (Grüne) betonte, dass die Maßnahme tatsächlich für alle wirke und nicht nur für mittlere und höhere Einkommen: "Es hilft jenen, die es besonders brauchen", verwies der Grünen-Chef auch auf die ebenfalls vereinbarte automatische Valorisierung von Sozialleistungen wie Familien- oder Studienbeihilfe, Kinder- und Reha-Geld. Grünen-Klubobfrau Sigrid Maurer sah hier eine jahrzehntelange Forderung erfüllt: "Jahr für Jahr gibt es mehr Geld im Geldbörsel ohne Diskussion." 1,3 Millionen Menschen in Österreich würden profitieren.

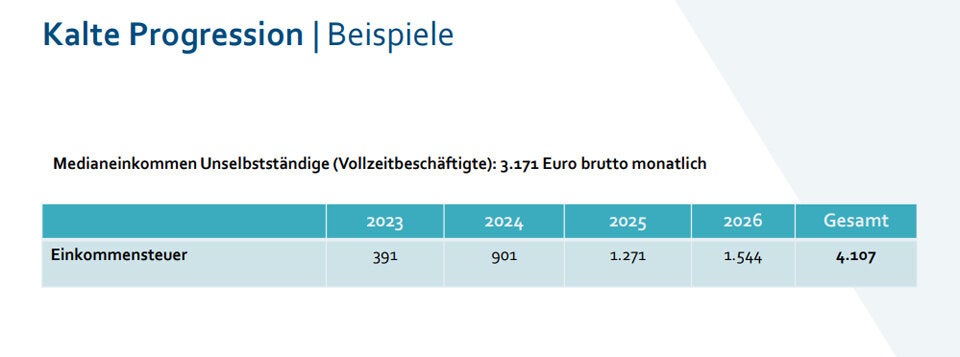

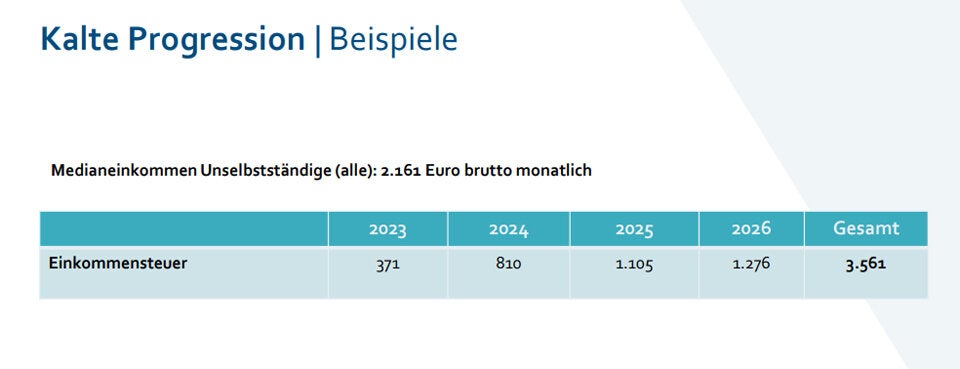

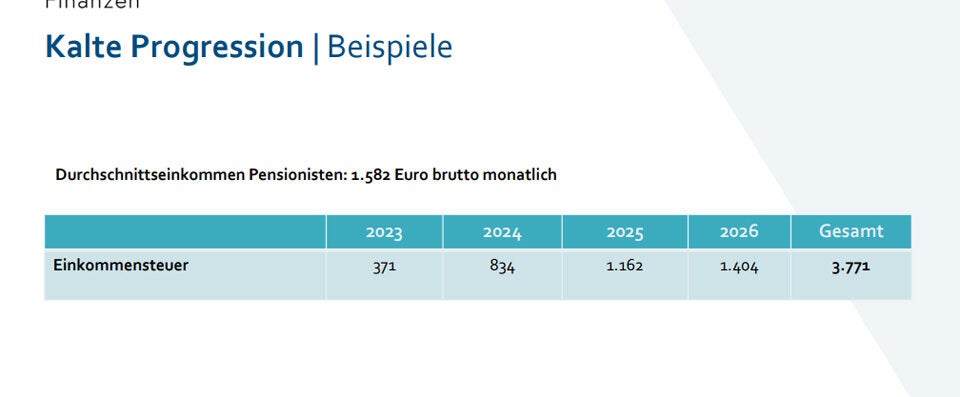

Brunner verwies darauf, dass durch die Abschaffung der "kalten Progression" auch die Steuerpflicht später einsetze, also nicht mehr bei 11.000 Euro, sondern erst bei 11.693 Euro. Eine Durchschnittspensionistin wiederum würde sich schon kommendes Jahr 371 Euro ersparen, bis 2026 würde sich das auf 3,771 Euro erhöhen. Bei einem vollzeitbeschäftigten Arbeitnehmer mit Medianeinkommen seien es 2023 391 Euro, bis 2026 gesamt 4.107 Euro. So sei die Abschaffung auch "ein Akt der Fairness gegenüber dem Steuerzahlen". Denn damit sei der Staat nicht mehr der Profiteur der hohen Teuerung.

Beispiele der Entlastung

Das versteht man unter kalter Progression

Mit der kalten Progression geht es einem auf den ersten Blick paradoxen Phänomen an den Kragen: Trotz Gehaltserhöhung kann es vorkommen, dass sich Menschen weniger leisten können als zuvor. Verantwortlich dafür sind einerseits die Inflation, andererseits aber auch das "progressiv" gestaltete Steuersystem - je mehr man verdient, desto höher klettert der zur Anwendung kommende Steuersatz.

Wie in vielen anderen Staaten auch ist der Tarif der Lohn- bzw. Einkommensteuer in Österreich "progressiv" angelegt. Das Einkommen wird (zumindest bei höheren Gehältern) in Teile zerlegt und mit nach sogenannten Tarifstufen steigenden Steuersätzen belastet. Bis zu einem jährlichen Gehalt von 11.000 Euro fallen etwa im Jahr 2022 keine Steuern an. Bei einem Gehalt zwischen 11.001 und 18.000 Euro sind erneut die ersten 11.000 Euro steuerfrei, der darüber hinausgehende Teil unterliegt einem Steuersatz von 20 Prozent. Bei einem Gehalt über 18.000 Euro bis zu 31.000 Euro gilt das Gleiche: Die ersten 11.000 Euro sind steuerfrei, der Teil zwischen 11.000 und 18.000 Euro wird mit 20 Prozent besteuert und der über 18.000 Euro hinausgehende mit 32,5 Prozent. Das setzt sich fort bis zu Gehaltsteilen über einer Mio. Euro, für die 55 Prozent an Steuern zu bezahlen sind.

Die kalte Progression schlägt nun vor allem bei jenen Menschen zu, die nahe an der Schwelle zu einer höheren Tarifstufe stehen. Wenn sie eine Gehaltserhöhung (etwa infolge der jährlichen Lohnrunden) bekommen, fallen sie in eine höhere Tarifstufe. Zumindest für einen Teil ihres Zusatzgehaltes bezahlen sie damit einen höheren Steuersatz. Folge: Von der Bruttoerhöhung bleibt netto weniger über. Je mehr Arbeitnehmer durch Lohnerhöhungen also in höhere Tarifstufen vorrücken, desto mehr schöpft der Staat von den Lohnerhöhungen ab. Diesen Effekt nennt man kalte Progression - "kalt", weil dafür keine aktive Handlung oder Steuererhöhung nötig ist.

Kommt zur eigentlichen kalten Progression noch eine hohe Inflation, verstärkt sich der Effekt für die betroffenen Bürgerinnen und Bürger. Wenn etwa die Waren im Supermarkt wesentlich teurer werden, steigt nicht nur das Nettogehalt weniger stark als das Bruttogehalt - es kann sogar zu realen Lohnverlusten kommen.

Will man die kalte Progression abschaffen, müssten also die Tarifstufen bzw. in weiterer Folge auch die Absetzbeträge jährlich an die Inflation angepasst werden. Das passiert etwa in der Schweiz, Frankreich oder den USA. In Österreich hat man nun eine ähnliche Variante gewählt - zwei Drittel der jeweiligen Teuerung fließen durch Anpassung der Tarifstufen bzw. Absetzbeträge automatisch an die Steuerzahler zurück.

2023 wird etwa jene Grenze, bis zu der keine Steuern gezahlt werden müssen, von 11.000 Euro pro Jahr auf 11.693 Euro erhöht. Bei einem Gehalt zwischen 11.694 und 19.134 Euro (bisher: 18.000 Euro) sind erneut die ersten 11.693 Euro steuerfrei, der darüber hinausgehende Teil unterliegt einem Steuersatz von 20 Prozent. Bei höheren Tarifstufen passiert das gleiche, darüber hinaus werden auch die Steuersätze teils gesenkt.