Baukonzern gewinnt Zeit: Banken stellten Forderungsverzicht in Aussicht.

Für die Rettung des angeschlagenen Salzburger Baukonzerns Alpine ist am Donnerstag eine Lösung ein Stück näher gerückt: Bei Verhandlungen mit den Kreditgebern wurde von Bankenseite signalisiert, dass eine Insolvenz vermieden werden soll. Das Restrukturierungskonzept bezeichneten die Finanzierungspartner als "betriebswirtschaftlich sinnvoll", wie die Alpine am Nachmittag per Aussendung bekannt gab.

Die finanzierenden Banken - angeführt von Bank Austria und Erste Bank - stellten damit auch in Aussicht, auf Forderungen zu verzichten, über die Höhe wurden zunächst noch keine Angaben gemacht. Details der Einigung würden in den nächsten Wochen festgelegt.

Das Restrukturierungskonzept der Alpine sieht vor, dass der schwer angeschlagene Baukonzern ab 2015 wieder schwarze Zahlen schreibt. Ein langfristiger stabiler Fortbestand des Unternehmens soll sichergestellt werden. Zur Umsetzung müssen alle drei wichtigen Partner - die Banken und Versicherer, Alpine selbst und die spanische Konzernmutter FCC - ihren Beitrag leisten: Part der Banken ist ein Verzicht auf Forderungen, von FCC soll es eine weitere Finanzspritze geben. Alpine selbst soll seinen Beitrag über den bereits eingeleiteten Verkauf der Tochterunternehmen Alpine Energie AG, Hazet-Bau und den Bereich Spezialtiefbau leisten.

Unternehmenssprecher Johannes Gfrerer sagte, von einer Einigung zur reden, sei zu früh, aber ein Wille zur Einigung sei heute bekundet worden. Am Gespräch "in großer Runde" seien alle Finanzpartner eingebunden gewesen. Für Angaben, wie groß der Beitrag der einzelnen Partner sein soll, sei es heute aber ebenfalls noch zu früh. Die Banken hätten aber das Konzept grundsätzlich als betriebswirtschaftlich sinnvoll bezeichnet. Man stehe weiter in engem Kontakt mit den Verhandlungspartnern, eine neuerliche Gesprächsrunde sei aber noch nicht angesetzt.

Die Bankschulden der Alpine Bau GmbH wurden im Herbst 2012 mit 660 Mio. Euro beziffert. Diesen Betrag teilten sich damals - jedenfalls im Herbst - die Erste Bank (100 Mio. Euro), Raiffeisenlandesbank OÖ (82 Mio. Euro), UniCredit Bank Austria (78 Mio. Euro), russische VTB (69 Mio. Euro), Hypo Alpe Adria (59 Mio. Euro), BAWAG (39 Mio. Euro) und ÖVAG (30 Mio. Euro). Ob es dabei seither zu Änderungen kam, ist nicht bekannt, im Herbst wurde mehrfach über neue Kredite verhandelt. Zusammen mit drei Anleihen der Holding lagen damals die Verpflichtungen von Alpine bei knapp einer Milliarde Euro.

Die stärksten Bilder des Tages

-

1/160

1/160

Eine Lego-Giraffe ist das neue Maskottchen eines chinesischen Einkaufszentrums

-

2/160

2/160

So spektakulär wird in China das Laternenfest gefeiert

-

3/160

3/160

Nackter PETA-Protest in London

-

4/160

4/160

Für einen guten Zweck liefen zahlreiche hübsche Australierinnen in Unterwäsche durch die Straßen.

-

5/160

5/160

Performance-Künstlerin Millie Brown zog sich für ein Kunstprojekt aus

-

6/160

6/160

So schön kann der Sonnenuntergang am legendären Strand von Ipanema (Brasilien) sein

-

7/160

7/160

Blickfang Natasha Poly bei der Fashion Week in Berlin

-

8/160

8/160

Golf-Pro Ian Poulter freut sich über einen Erfolg bei einem Turnier in Abu Dhabi

-

9/160

9/160

PETA-Aktivisten protestieren in Berlin gegen die Misshandlung von Tieren

-

10/160

10/160

Ein syrischer Flüchtling wird von griechischen Helfern gerettet.

-

11/160

11/160

Eine weiße Löwin aus einem ukrainischen Privatzoo zeigt stolz eines ihrer Babys

-

12/160

12/160

Die Cheerleader der Washington Redskins gaben auch gegen die Green Bay Packers Gas

-

13/160

13/160

Auch dieser Beluga-Wahl aus Yokohama freut sich schon auf Weihnachten

-

14/160

14/160

Sicherheitskontrollen vor dem Spiel Köln gegen Augsburg

-

15/160

15/160

Eine Studentenverbindung hat in Manila wieder einmal ihren traditionellen Nackt-Lauf durchgeführt

-

16/160

16/160

Zwei Hunde tollen in Rollstühlen über einen Strand in Peru

-

17/160

17/160

Adriana Lima gibts jetzt dank Madame Tussaud's doppelt

-

18/160

18/160

Ein Inder nimmt ein Bad bei Amritsar

-

19/160

19/160

Bei der "Japan Adult Expo" gibts alles, was das (Männer-)Herz höher schlagen lässt.

-

20/160

20/160

Ein Dammbruch in Brasilien hat zu einer tödlichen Schlammlawine geführt. Jugendliche demonstrieren gegen die Minen-Gesellschaft.

-

21/160

21/160

Dieses Orang Utan-Baby wurde aus den Fängen brutaler Tierschmuggler befreit (Indonesien)

-

22/160

22/160

Nicht nur die bildhübsche Miss Venezuela will Miss Universum werden

-

23/160

23/160

AC/DC starteten ihre Tour in Sydney mit einer bombastischen Show

-

24/160

24/160

So wild geht es beim traditionellen Melbourne Cup zu

-

25/160

25/160

In Sydney freut man sich über traumhaftes Badewetter

-

26/160

26/160

In Brasilien finden die ersten Spiele nur für indigene Völker statt

-

27/160

27/160

In einer chinesischen Forschungsstation freut man sich gleich über 26 Panda-Babys

-

28/160

28/160

Auf der Halloween-Party in der Playboy-Villa gab es viel zu sehen

-

29/160

29/160

Der Star Wars-Hype macht auch vor der Chinesischen Mauer nicht halt

-

30/160

30/160

Designer Ronaldo Fraga bemalt seine neue Kollektion, damit man weiß, für wen sie ist

-

31/160

31/160

New York: Verkleidet warten Vater und Sohn auf den Bus, der sie zur Zombie-Parade bringt

-

32/160

32/160

In Paris fand ein High Heel-Rennen statt

-

33/160

33/160

Donald Trump ist eine der beliebtesten Halloween-Masken in diesem Jahr

-

34/160

34/160

In Indien findet derzeit das neuntätige Tanzfest Navratri statt.

-

35/160

35/160

In Half Moon Bay (USA) findet ein Kürbis-Wettbewerb statt.

-

36/160

36/160

Der Vulkan Tungurahua legt eine Aschewolke über Banos (Ecuador)

-

37/160

37/160

Spektakuläre Flugshow in San Francisco

-

38/160

38/160

Sexy Hostess bei einer Motorrad-Messe in Sao Paulo

-

39/160

39/160

Wegen des Schlechtwetters sind die Schulen in Teilen Malaysias geschlossen. Diese Buben scheint das nicht zu stören

-

40/160

40/160

Ein Biker sorgt mit seinem Sozius für staunende Touristen in Paris

-

41/160

41/160

Ein Fahrradfahrer genießt mit seinem Hund in Kassel den nebeligen Herbst

-

42/160

42/160

Jugendliche nehmen an einer religiösen Feuer-Zeremonie auf Bali teil

-

43/160

43/160

Dieser Mann hat mit dem miesen Wetter in Taiwan zu kämpfen

-

44/160

44/160

Tierschützer demonstrieren in Paris

-

45/160

45/160

Schauspielerin Bai Ling proviert wieder einmal mit einem freizügigen Outfit

-

46/160

46/160

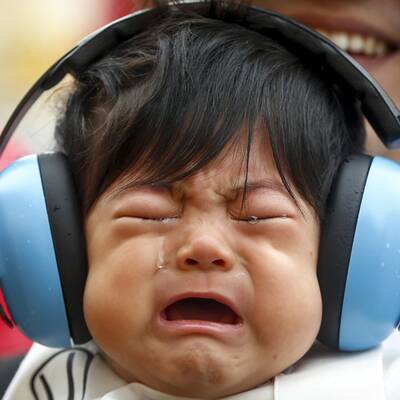

Die Formel1 gastiert dieses Wochenende in Japan. Den einen freut's,...

-

47/160

47/160

...dem anderen dürften die Motoren dann doch zu laut sein.

-

48/160

48/160

Ein Hundehotel in Seoul, Südkorea.

-

49/160

49/160

Eine 300 Meter lange Glasbrücke im Shiniuzhai National Geo-park in China wird zur Mutprobe für die Besucher. Sie blicken 180 Meter in die Tiefe.

-

50/160

50/160

Ein zerstörtes Foto einer Familie liegt am Boden eines Flüchtlingscamps nähe der serbischen Grenze.

-

51/160

51/160

Ein Schuh zwischen Scherben und Schutt in einer von Selbstmordattentätern zerstörten Moschee in Sanaa, Jemen.

-

52/160

52/160

Bei einer Explosion in Columbia (USA) flog ein ganzes Haus in die Luft

-

53/160

53/160

Lea Michele ließ bei Jimmy Kimmel tief blicken

-

54/160

54/160

Eine riesige Gummiente schwimmt derzeit durch China

-

55/160

55/160

Ein (historischer) Paraglider genießt die Aussicht über Frankreich

-

56/160

56/160

Sarah Knappik zeigt sich bei einer Oktoberfest-Kopie in Frankfurt im sexy Dirndl

-

57/160

57/160

Hochseil-Artist Kane Peterson spaziert 300 Meter über dem Eureka Sonnendeck in Melbourne

-

58/160

58/160

Topmodel Gigi Hadid läuft für Hilfiger in New York

-

59/160

59/160

Die Teilnehmer bei der Red Bull Cliff Diving World Series sorgen für sensationelle Bilder

-

60/160

60/160

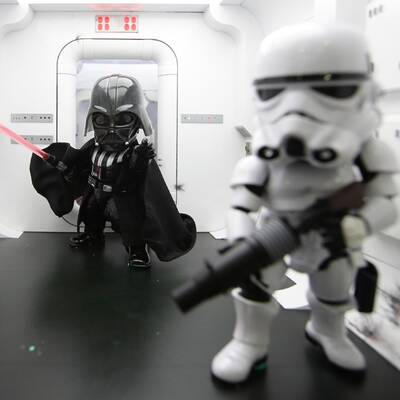

Star Wars-Spielzeug liegt derzeit wieder voll im Trend

-

61/160

61/160

Die NFL geht wieder los und mit ihr kommen die Cheerleader wieder ins Rampenlicht

-

62/160

62/160

Ein Eichhörnchen klettert in Hamburg mit einer Wallnuss einen Baum hinauf

-

63/160

63/160

Die Surf-Elite duelliert sich derzeit vor der Küste Kaliforniens

-

64/160

64/160

Diese Kandidatin der Miss-America-Wahl ist ein echter Hingucker

-

65/160

65/160

Spektakuläres Feuerwerk über Venedig

-

66/160

66/160

Blutiger Protest gegen Stierkampf in Bayonne (Frankreich)

-

67/160

67/160

US-Präsident Barack Obama bei seiner Tour durch Alaska

-

68/160

68/160

70.000 Menschen feiern beim Burning Man-Festival in der Wüste von Nevada

-

69/160

69/160

Ein Bauer aus China beweist mit verschiedenfarbigen Reissorten Humor

-

70/160

70/160

Ein Blick auf den "Supermond" über Mazedonien

-

71/160

71/160

Die schwedische Band Ghost BC performt auf einem Festival nahe Paris

-

72/160

72/160

Die hübsche Russin Darya Klishina nimmt am Weitsprung bei der Leichtatlethik-WM in Peking teil

-

73/160

73/160

Gleich drei aktuelle Missen waren beim letzten Spiel der New York Yankees auf der Tribüne

-

74/160

74/160

Ein Surf-Wettbewerb vor Tahiti sorgt für tolle Bilder

-

75/160

75/160

Ein Kunst-Projekt brachte hunderte aufblasbare, bemalte Kugeln in den MacArthur-Park in Los Angeles

-

76/160

76/160

In Indien gibts zum Unabhägigkeitstag zahlreiche Shows

-

77/160

77/160

China gedenkt der Opfer der Mega-Explosion in Tianjin

-

78/160

78/160

Nackt-Aktivisten demonstrieren in Lima (Peru) für das Recht auf Abtreibung

-

79/160

79/160

In Schönebeck (Deutschland) genießen einige Störche die Sonne

-

80/160

80/160

Bei einer Star Trek-Convention in Las Vegas geben sich auch viele Cosplays die Ehre.

-

81/160

81/160

Selfie-Sticks sind auch in Santa Monica (USA) sehr beliebt

-

82/160

82/160

In Kasan in Russland kann man spektakuläre Sprünge aus 27 Metern Höhe beobachten

-

83/160

83/160

Trotz Regen und Schlamm geht es in Wacken heiß her

-

84/160

84/160

Wunderbare Abendstimmung im Gazastreifen

-

85/160

85/160

Die Astro Boy-Exhibition lockt tausende Besucher nach Shanghai

-

86/160

86/160

Heiße Fashin-Show in Medellin (Kolumbien)

-

87/160

87/160

Panda Jia Jia feiert im Zoo von Hong Kong ihren 37. Geburtstag

-

88/160

88/160

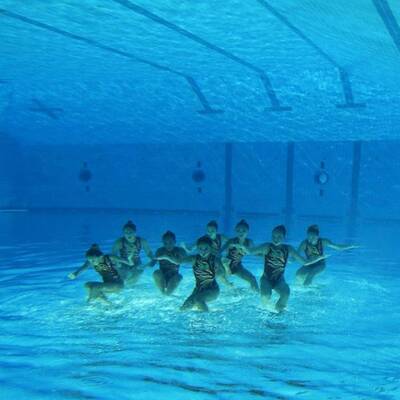

In Kazan findet derzeit die WM im Synchronschwimmen statt

-

89/160

89/160

Die E-Zigarette erfreut sich in China größter Beliebtheit

-

90/160

90/160

Spektakulärer Wakeboard-Wettbewerb in Toronto

-

91/160

91/160

Yoga-Stunde über den Dächern Singapurs

-

92/160

92/160

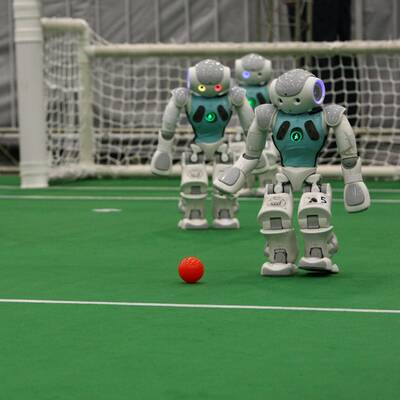

In China findet derzeit ein Roboter-Fußball-Turnier statt

-

93/160

93/160

Bei einer Sex-Messe in Mexico City lassen sich die Stars der Szene feiern

-

94/160

94/160

Mega-Hitze führt zu Waldbränden in Griechenland

-

95/160

95/160

Dieser Mann lässt sich auch von einer Algen-Plage nicht vom Baden abhalten

-

96/160

96/160

Dieser junge Orang-Utan begeistert das Publikum im Zürcher Zoo

-

97/160

97/160

Spektakulärer Blick auf die Dvortsovaya-Brücke in St. Petersburg

-

98/160

98/160

Gay Pride in Medellin (Kolumbien)

-

99/160

99/160

Diese jungen Frauen demonstrieren in Santiago (Chile) für ein besseres Bildungssystem

-

100/160

100/160

Tausende Fans sind am Weg zum Glastonbury-Festival

-

101/160

101/160

In diesem chinesischen Lokal gibt es einen besonders heißen Service

-

102/160

102/160

In Chengdu (China) freut man sich über Panda-Zwillinge

-

103/160

103/160

Dieses Pärchen genießt den Sonnenuntergang in New York

-

104/160

104/160

Nordkoreas Diktator Kim Jong-un beim Besuch einer Farm

-

105/160

105/160

Mega-Show bei der Computerspiel-Messe E3 in Los Angeles

-

106/160

106/160

(Fast) Nackt radenln hunterte Menschen für mehr Rechte

-

107/160

107/160

Ein traditioneller mongolischer Wrestler beim Training

-

108/160

108/160

Ein chinesischer Bauer hat das @-Zeichen in einem Teich angepflanzt

-

109/160

109/160

Im Zoo von Hagenbeck freut man sich über Walross-Nachwuchs

-

110/160

110/160

Bei fast 40 Grad ist in Kalkutta jede Abkühlung willkommen

-

111/160

111/160

Auch die Tribünen bei der Frauen-Fußball-WM in Kanada haben einiges zu bieten

-

112/160

112/160

Welt-Rekord: Zhang Wei lässt 200.000 Bienen an seinen Körper

-

113/160

113/160

Hund Marnie posiert bei einer Benefiz-Veranstaltung

-

114/160

114/160

Flugshow am Staatsfeiertag Italiens

-

115/160

115/160

Peter Devries bei einem Surf-Wettbewerb vor Kanada

-

116/160

116/160

Ein Straßenkünstler aus Pakistan schminkt seinen Affen

-

117/160

117/160

China vernichtete mehr als 660 Kilo Elfenbein

-

118/160

118/160

Orang-Utan Sandra zieht um: Nach 20 Jahren im Zoo von Buenos Aires bekommt sie jetzt ein lebenswerteres Zuhause

-

119/160

119/160

Fisch-Fan Merkel verschlingt Matjes-Hering in Saßnitz

-

120/160

120/160

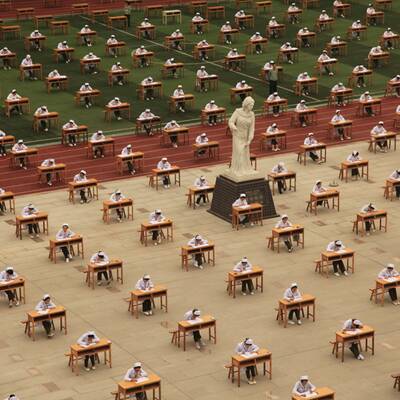

Chinesische Krankenschwestern bei ihrem Examen

-

121/160

121/160

In London findet derzeit eine der größten Tattoo-Messen der Welt statt

-

122/160

122/160

Spektakuläre Licht-Show bei der Oper von Sydney

-

123/160

123/160

In Dongguan (China) freut man sich über den Regen

-

124/160

124/160

Zwei Kühe beobachten eine Kite-Surferin vor einem Strand in Montenegro

-

125/160

125/160

Mjukuu reitet auf Mama Mbeli im Zoo in Sydney

-

126/160

126/160

Farbenprächtiges Festival in Istanbul

-

127/160

127/160

Dieser Hund hat bei einer Traktor-Fahrt jede Menge Spaß

-

128/160

128/160

James Spears tuckert mit seinem Amphibienauto über den Lake Mead

-

129/160

129/160

Spektakuläre Feuer-Show beim "Drum & Spalsh"-Festival

-

130/160

130/160

Chewbacca durfte am "Star Wars Day" Baseball spielen

-

131/160

131/160

Femen protestierte mit blanken Brüsten und Hitlergruß gegen Le Pen

-

132/160

132/160

Militärparade anlässlich des 40. Jahrestags des Falls von Saigon

-

133/160

133/160

Tischtennis-Star Kasumi Ishikawa beweist Mut zu wilder Haarpracht

-

134/160

134/160

Diese Hostess bei einer Handy-Messe lässt tief blicken

-

135/160

135/160

Synchronschwimmen in Perfektion

-

136/160

136/160

Zwei Tiger spielen in einem Zoo in Thailand miteinander

-

137/160

137/160

Gewaltiger Vulkanausbruch in Südchile

-

138/160

138/160

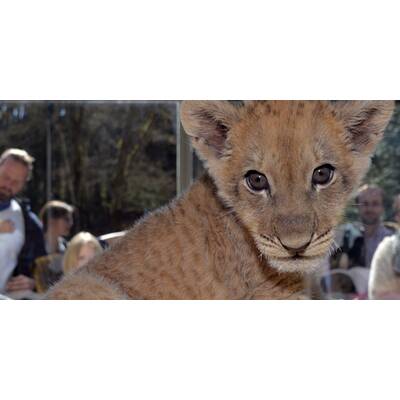

Löwenbaby Malor ist der Star im Eifel-Zoo Lünebach

-

139/160

139/160

Star Wars Fans feiern in Anaheim (USA) eine Convention

-

140/160

140/160

Ein Sandsturm fegt über Peking (China) hinweg

-

141/160

141/160

Godzilla erobert derzeit wieder Tokio - aber nur als Puppe

-

142/160

142/160

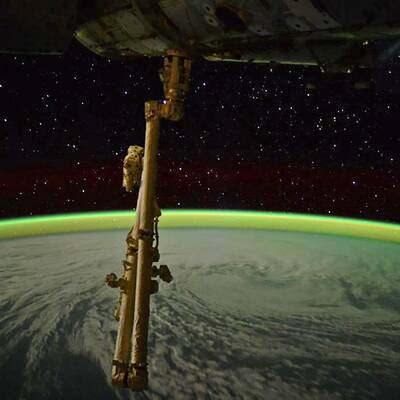

Mystischer Blick von der ISS auf einen Zyklon im Indischen Ozean

-

143/160

143/160

Ausgelassene Stimmung beim Coachella-Festival (Kalifornien)

-

144/160

144/160

Die "Life Ball Straßenbahn 2015" fährt bald durch Wien

-

145/160

145/160

Ein Mann säubert das Wasser beim Goldenen Tempel in Amritsar (Indien)

-

146/160

146/160

Rush-Hour in Vietnams Hauptstadt Hanoi

-

147/160

147/160

Dieser Teilnehmer einer nickt-alkoholischen Tanz-Party gibt ordentlich Gas

-

148/160

148/160

Ein Auto aus dem 3D-Drucker sorgt in China für Aufsehen

-

149/160

149/160

Vor dem Start einer Sojus-Rakete gibt es einen schönen Sonnenaufgang

-

150/160

150/160

Aberglaube: Am zweiten Tag des zweiten Monats des chinesischen Kalenders werden die Haare geschnitten

-

151/160

151/160

Diese hübsche juge Dame freut sich beim Holi-Fest in Malaysia dabei zu sein

-

152/160

152/160

Der Schutzpatron der Zimmerleute, St. Josef, wird in Valencia mit viel Feuer gefeiert

-

153/160

153/160

Auch beim geruhsamen Cricket gibts völlig verrückte Fans

-

154/160

154/160

Chandra Bahadur Dangi, der kleinste Mann der Welt, geht mit einem Zirkus auf Tournee

-

155/160

155/160

Das irische Model Kerrie MacMahon ließ sich extra für den St. Patrick's Day ablichten

-

156/160

156/160

Das verstoßene Löwenbaby Malor wird jetzt von der Zoodirektorin aufgezogen

-

157/160

157/160

Süßer Erdmännchen-Nachwuchs in Schönbrunn

-

158/160

158/160

Feurige Showeinlage bei einem Volksfest in Nueva Guinea (Nicaragua)

-

159/160

159/160

Beim Kite Festival in Redondo Beach ist auch dieser Bub mit seinem Spiderman-Drachen am Start

-

160/160

160/160

Hunderte machten beim World Naked Bike Ride in Melbourne mit

© PPS/ Photo Press Service, www.photopressservice.at