Raiffeisen International (RI) hat wegen hoher Kreditvorsorgen im Osten einen massiven Gewinneinbruch erlitten. Ein von manchen Börsianern befürchteter Quartalsverlust blieb jedoch aus. Vielmehr hat der börsenotierte Ostbankenbereich der Raiffeisen Zentralbank (RZB) den Markt mit den Zahlen am 12. November überrascht.

Unterm Strich wies RI nach neun Monaten 2009 einen Nettogewinn (Konzern-Periodenüberschuss nach Steuern) von 156 (861) Mio. Euro aus. Das war ein Rückgang um knapp 82 Prozent im Jahresvergleich. Im dritten Quartal 2009 meldete RI einen Überschuss von 77,5 Mio. Euro (Drittes Vorjahresquartal: 296 Mio. Euro).

Es war heuer trotzdem das beste Quartal im bisherigen Jahresverlauf, weil im Herbstquartal etwas weniger für Kredite rückgestellt werden musste. Im zweiten Quartal 2009 war lediglich ein Überschuss von 21,9 Mio. Euro verblieben. Für Kreditrisiken mussten bis September 1,365 Mrd. Euro zur Seite gelegt werden, in den ersten neun Monaten 2008 waren es 366 Mio. Euro gewesen.

Krise in der Ukraine kostet tausende Jobs

Als Gesamtkonzern ist die RI auch im dritten Quartal und somit bis Ende September 2009 in den schwarzen Zahlen geblieben. In den von der Krise besonders betroffenen Regionen - allen voran in der Ukraine - sieht es aber anders aus. Die Krise hat in diesen Ländern bereits tausende Jobs gekostet.

In der Region "GUS-Sonstige" fiel bis September ein Vorsteuerverlust von 75 Mio. Euro an, wie die Ostholding der RZB im Quartalsbericht schrieb. Der Periodenübeschuss sei in dieser Region durch Nettodotierungen von Kreditrisikovorsorgen von 392 Mio. Euro - insbesondere in der Ukraine - "stark belastet". Für die Ukraine weist Raiffeisen International nach neun Monaten heuer 114,4 Mio. Euro Nettoverlust aus.

Anteil der notleidenden Kredite gestiegen

Für ausfallsgefährdete Kredite musste Raiffeisen International insgesamt viel mehr als voriges Jahr beiseite legen. Die Non-Performing Loan Ratio (Anteil der notleidenden Kredite am Kundenkreditbestand) stieg seit Ende 2008 um 4,8 Prozentpunkte auf 7,9 Prozent. Der Schwerpunkt der notleidenden Kredite und damit auch der Vorsorgen und Wertberichtigungen lag in der Ukraine und in Russland, mit einigem Abstand auch in Ungarn, berichtete RI. Auch die Ungarn-Bank fiel heuer in die roten Zahlen.

"Trotz einer Reihe positiver Signale ist das Umfeld in Zentral- und Osteuropa nach wie vor von den Auswirkungen der globalen Finanzkrise geprägt", schrieb der Vorstand im Quartalsbericht am Donnerstag. Raiffeisen hat in der Region heuer aber massiv die Kostenschraube angedreht.

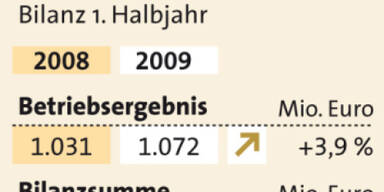

"Stabil" blieb bis September das operative Ergebnis: Es lag nach 9 Monaten mit 1,603 Mrd. Euro nur um 7 Mio. Euro unter Vorjahr. Der Zinsüberschuss sank um 5 Prozent, bleibt aber mit einem Anteil an den Betriebserträgen von 68 Prozent oder 2,224 Mrd. Euro wichtigster Ertragsbringer. Der Provisionsüberschuss ging um 17 Prozent zurück.

Eigenkapital sank um fünf Prozent

Die hohen Kreditrisikovorsorgen drückten die Rentabilitätszahlen: So lag der Return on Equity vor Steuern für die ersten 9 Monate bei 6,1 Prozent und so um 19,3 Prozentpunkte niedriger als 2008 (25,4 Prozent). Das zugrundeliegende durchschnittliche Eigenkapital sank "währungsbedingt" um 5 Prozent auf 6,3 Mrd. Euro. Der Konzern-ROE nach Minderheiten sank von 17,4 Prozent zum Jahresultimo auf nun 3,8 Prozent. Der Gewinn je Aktie ging im Berichtszeitraum auf 1,01 Euro zurück (Vorjahr: 5,61), wobei der Gewinn je Aktie bereinigt um das kalkulatorische Entgelt für das aufgenommene Genussrechtskapital bei 72 Cent liegt.

Raiffeisen hat in den Osttöchtern massiv Personal abgebaut. Der Personalaufwand in den Ostbanken sank im Jahresabstand um 18 Prozent. Ende September 2009 hatte die Gruppe 58.642 Mitarbeiter, zum Jahresultimo 2008 waren es noch 63.376. Dies war ein Rückgang um 4.734 Mitarbeiter oder 8 Prozent. Die Bilanzsumme war mit 77,5 Mrd. Euro 9 Prozent niedriger als Ende 2008. Was einerseits an Währungsabwertungen lag, zum anderen an einer "Optimierung des Kreditportfolios".

Aufstockung bei Tochter Aval läuft

RI fühlt sich gegenwärtig "komfortabel" kapitalisiert, wie Vorstandschef Herbert Stepic am 12. November betonte. In der Ukraine läuft gerade eine Mitte Oktober beschlossene Kapitalerhöhung für die dortige Tochter Aval über 76 Mio. Euro. Die Ukraine ist von der Wirtschaftskrise besonders hart getroffen. Dort waren Ende September 20,9 Prozent der Kundenkredite ausfallsgefährdet ("Non-Performing-Loan-Ratio"). Im Juni waren es 18 Prozent. Zum Vergleich: Vor einem Jahr lag man in der Ukraine bei gerade einmal 3,9 Prozent. In Russland liegt man aktuell bei 9 Prozent notleidenden Krediten.

Auf die Ukraine entfielen in den ersten neun Monaten demnach auch die höchsten Neudotierungen von Einzelwertberichtigungen, allein 341 Mio. Euro waren es bei der Raiffeisen Bank Aval, größtenteils für hypothekarisch besicherte Privatkundenkredite. Die Ukraine ist der Markt mit den derzeit größten Problemen, Raiffeisen kommt dort auf 5,4 Mrd. Euro Bilanzsumme.

Im Vergleich zum Vorjahr waren die Vorsorgen für notleidende Kredite im 3. Quartal konzernweit höher, verglichen mit den zwei Quartalen davor insgesamt weniger. Daraus lässt Stepic keine Ableitung zu, diese Krise wäre vorüber. "Sie ist noch nicht vorbei". Gleichwohl spricht er von deutlichen Zeichen der Erholung für 2010. Die Kreditrisiken haben in den ersten neun Monaten die ganze "Retail"-Sparte der Raiffeisen-International weiter in die roten Zahlen gedrückt.

Höchste neue Kredit-Vorsorge in Ungarn

In Südosteuropa wurden Einzelwertberichtungen für netto 278 Mio. Euro zugeführt, davon 89 Mio. Euro in Rumänien. Für Russland (der größte Markt mit 12,3 Mrd. Euro Bilanzsumme) wurden Einzelwertberichtigungen über 272 Mio. Euro gebildet. In Russland gab es zuletzt Entspannung bei Firmenkrediten, dort soll das Ärgste vorüber sein. In "CEE" gab es die höchsten neuen Kredit-Vorsorgen in Ungarn (104 Mio. Euro).

Das Eigenkapital der Raiffeisen International (inklusive Anteile anderer Gesellschafter) stieg per 30. September gegenüber Jahresbeginn um 5 Prozent oder 344 Mio. Euro auf 6,862 Mrd. Euro. Darin ist der Konzerngewinn nach Steuern von 216 Mio. bereits enthalten. Im 3. Quartal wurde die Kapitaldecke aufgestockt.

Im August 2009 erhöhte RI das Eigenkapital um 600 Mio. Euro durch die Ausgabe von Genussrechten. Negativ beeinflusst wurde das Eigenkapital durch weitere CEE-Währungs-Abwertungen, die laut RI-Quartalsbericht inklusive Absicherungsmaßnahmen Bewertungsverluste im Eigenkapital von 299 Mio. Euro verursachten.

RI hat keine Staatshilfe beansprucht

Zudem flossen der RI im September 650 Mio. Euro Hybridkapital zu. Diese Emission wurde ebenso wie das Genussrechtskapital von der Hauptaktionärin RZB gezeichnet. RI hat keine Staatshilfe beansprucht (ist keine "Bank"), wohl aber die Mutter RZB. Die RZB hat mehrfach erklärt, keinen Nachschlag zu brauchen.

Die Kernkapitalquote bezogen aufs Kreditrisiko betrug Ende September 13,0 Prozent (plus 3,3 Prozentpunkte), bezogen auf das gesamte Risiko 10,5 Prozent (plus 2,4 Prozentpunkte). Die Quote ohne Berücksichtigung des hybriden Kapitals (Core- Tier-1-Ratio) wird mit 8,7 Prozent beziffert.

Für das Gesamtjahr 2009 blieb Stepic einen Ausblick fürs RI-Ergebnis weiter schuldig. Ebenso gab es keine Angaben zu Dividenden. Zum vierten Quartal hieß es heute nur, dass das Schlussquartal traditionell schwächer sei als andere, und auch aus einer rechnerischen Fortschreibung der bisherigen Ergebnisse kein Rückschluss ableitbar sei.

Ergebnis über Analystenerwartungen

Die von RI vorgelegten Drittquartals-Ergebnisse haben Analysten und Marktteilnehmer am 12. November überwiegend als besser als erwartet bewertet. Die Experten der Citigroup schrieben in einer ersten Reaktion, dass das Nettoergebnis klar über den Schätzungen lag. Positiv überraschte hätten vor allem niedrigere als geschätzte Kosten und die Kreditvorsorgen ("loan loss provisions") unter den Erwartungen.

Auch Nettozinsertrag und Gebühreneinnahmen lagen über den Prognosen des US-Instituts. Sal. Oppenheim bezeichnete ebenfalls das Nettoergebnis als deutlich über den eigenen Schätzungen und des Marktkonsensus, da ein Minus erwartet worden war. Auf regionaler Basis hob Sal. Oppenheim die überraschend starke Entwicklung in Russland hervor.

Für die Wertpapierspezialisten der UniCredit sollten die positiven Überraschungen zu Revidierungen nach oben bei den eigenen RI-Schätzungen führen. Von den Experten des tschechischen Finanzhauses Wood Company wurde hingegen eine relativ schwache operative Rentabilität im dritten Quartal bemängelt. Die Zinserträge und die Gebühreneinnahmen verfehlten die Wood-Erwartungen.